Nắm giữ hơn 42 nghìn tỷ đồng trái phiếu doanh nghiệp

Nhìn báo cáo tài chính hợp nhất quý I/2023 có thể thấy, ngoài trừ chi phí vốn rẻ và cơ cấu huy động vốn tốt thì các mảng kinh doanh khác của ngân hàng MB đang đón những tín hiệu không thực sự tích cực, trong đó mảng dịch vụ và kinh doanh chứng khoán là giảm mạnh nhất.

Trong quý I/2023 lãi thuần từ hoạt động dịch vụ của MBBank giảm từ hơn 1.117 tỷ đồng của cùng kỳ năm trước xuống còn 689 tỷ đồng, giảm 38,2%, một phần do thu nhập từ bảo hiểm giảm. Lãi thuần từ hoạt động kinh doanh ngoại hối giảm 20%, xuống còn 370 tỷ đồng. Lãi thuần từ mua bán chứng khoán kinh doanh trong quý I/2023 giảm mạnh tới 62,6%, từ hơn 99 tỷ đồng xuống còn 37 tỷ đồng. Trong khi đó, lãi thuần từ mua bán chứng khoán đầu tư và góp vốn giảm từ 1.024 tỷ xuống còn gần 135 tỷ đồng của quý đầu năm 2023.

Trong khi kết quả kinh doanh không có sự đột phá trong quý I/2023, thì MBBank lại đang phải đối mặt với nợ xấu tăng mạnh. Tại thời điểm 31/3/2023, tổng nợ xấu của MBBank từ 5.030 tỷ đồng cuối năm 2022 tăng lên mức 8.452 tỷ đồng, so với đầu năm tăng tới 68%.

Cụ thể, nợ nhóm 1 (nợ đủ tiêu chuẩn) của nhà băng lên mức 456.257 tỷ đồng, tăng 1,9% so với thời điểm kết thúc năm 2022. Trong khi đó, nợ nhóm 2 (nợ cần chú ý) tăng 2,13 lần so với thời điểm cuối năm 2022 (lên mức 16.67 tỷ đồng). Quý I/2023 nợ xấu nội bảng của MBBank tăng ở nợ nhóm 3, nợ nhóm 4 và nhóm 5. Theo đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng 2,27 lần, lên mức 3.455 tỷ đồng. Nợ nhóm 4 (nợ nghi ngờ) cũng tăng 1,33 lần, lên mức 1.622 tỷ đồng. Đặc biệt, nợ nhóm 5 (nợ có khả năng mất vốn) tăng mạnh 1,47 lần, đạt mức gần 3.376 tỷ đồng. Tỷ lệ nợ xấu của nhà băng này theo đó cũng tăng từ 1,09% của cuối năm ngoái lên 1,7% trong quý I/2023.

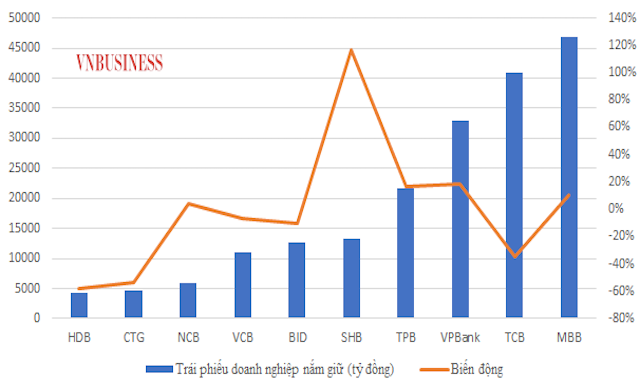

Bên cạnh đó, MB cũng là nhà băng đứng đầu hệ thống với giá trị trái phiếu doanh nghiệp đang nắm giữ vào khoảng 2 tỷ USD. Trong đó, chứng khoán nợ do các tổ chức kinh tế phát hành có giá trị trên 42.341 tỷ đồng, giảm hơn 1.000 tỷ đồng so với cuối năm ngoái. Đây là các trái phiếu có kỳ hạn từ 33 tháng đến 15 năm và có lãi suất từ 3,79% đến 10,5%/năm. Ngoài ra, MB còn có hơn 3.100 tỷ đồng chứng khoán nợ do các tổ chức kinh tế trong nước phát hành (đến ngày đáo hạn) có kỳ hạn từ 4 năm đến 10 năm lãi suất từ 8,9% đến 10,5%/năm.

MBBank đang là một trong những chủ nợ lớn nhất của Công ty CP Tập đoàn Đầu tư Địa ốc NoVa (Novaland, HoSE: NVL), với khoảng 7.041 tỷ đồng trái phiếu và hơn 1.750 tỷ đồng vay dài hạn. Khoản trái phiếu hơn 7.041 tỷ đồng trái phiếu nêu trên chủ yếu là các khoản huy động của Novaland bằng việc phát hành trái phiếu tại Ngân hàng TMCP Quân Đội – Chi nhánh Bắc Sài Gòn.

|

|

| Thống kê 10 ngân hàng đang nắm giữ trái phiếu doanh nghiệp lớn nhất, tính đến ngày 31/12/2022. Ảnh: vnbusiness.vn |

Mặc dù giá trị TPDN mà MB nắm giữ đã giảm so với cuối năm 2022 song chưa có ngân hàng nào “vượt mặt” MB trong lĩnh vực này tính đến hết quý I/2023. Trước đó, vào cuối năm 2022, với TPDN nắm trong tay của MB lên tới 46.000 tỷ đồng, tăng 4.000 tỷ so với cuối năm 2021, MB đã trở thành quán quân về TPDN.

Rủi ro tín dụng

Tại Đại hội đồng cổ đông của ngân hàng MB mới tổ chức gần đây, việc ngân hàng nắm giữ quá nhiều TPDN khiến nhiều cổ đông lo ngại về chất lượng dư nợ cũng như rủi ro. Hội đồng quản trị (HĐQT) ngân hàng được các cổ đông yêu cầu chỉ rõ quy mô cho vay và trái phiếu của Novaland, Hưng Thịnh, Trung Nam là bao nhiêu trong bối cảnh các nhà phát hành này đang có vấn đề về năng lực trả nợ.

Theo Phó tổng giám đốc thường trực Phạm Như Ánh, với Hưng Thịnh, ngân hàng không cho vay Dự án không sở hữu trái phiếu, tuy có dư nợ về lĩnh vực xây lắp nhưng không nhiều. Còn về phía Trung Nam, dư nợ của doanh nghiệp này đang được trả nợ đầy đủ. Vì vậy, sẽ không có nợ xấu trong thời gian tiếp theo.

Đối với Novaland, MBBank khẳng định đây là đối tác bất động sản lớn của ngân hàng. MBBank hiện có cho vay và phát hành trái phiếu cho Novaland. Tuy vậy, MBBank quản lý đánh giá dự án cụ thể, số dư TPDN của Novaland tính đến hiện tại đã giảm khá lớn, không còn nhiều như số đầu năm. Tuy nhiên, MBBank vẫn là một trong 4 chủ nợ lớn nhất của Novaland và đang phối hợp để thu nợ đủ trong thời gian sắp tới.

Để trấn an cổ đông, ông Lưu Trung Thái - tân Chủ tịch HĐQT MBBank cho biết, tổng quy mô cho vay và đầu tư trái phiếu Novaland của MBBank không đến con số 10.000 tỷ đồng. Tuy nhiên, cổ đông vẫn lo ngại con số gần 10.000 tỷ đồng, chiếm hơn 25% vốn điều lệ của ngân hàng vẫn là quá lớn.

Mặc dù HĐQT MBBank đã trấn an các cổ đông như vậy nhưng cần lưu ý các khoản TPDN do NH nắm giữ cũng có nguy cơ trở thành nợ xấu khi nhà phát hành mất khả năng thanh toán một phần hoặc toàn bộ, trong khi tài sản đảm bảo cần thời gian để có thể thanh lý.

Hoạt động kinh doanh, đầu tư chứng khoán bị ảnh hưởng bởi các biến động thị trường. Đặc biệt, danh mục TPDN của một số NH đang tiềm ẩn rủi ro tín dụng khi thị trường đã xuất hiện một số trường hợp chậm trả lãi và gốc trái phiếu. Mặc dù chỉ chiếm khoảng 2,2% tổng tài sản sinh lời của các NH nhưng khi TPDN bị tăng nhóm nợ cao hơn cũng sẽ làm các khoản vay khác của doanh nghiệp (DN) đó tại các NH bị phân loại vào nhóm có chất lượng nợ thấp hơn, gia tăng tỷ lệ nợ xấu của toàn hệ thống.

Thống kê cho thấy, năm 2023-2024 là giai đoạn khó khăn của TPDN, riêng lượng TPDN bất động sản (BĐS) đáo hạn năm 2023 lên tới 119.000 tỷ đồng. Trong khi đó, doanh nghiệp BĐS cạn vốn, không có tiền hoàn thiện dự án, bán ra để thu hồi tiền về, chưa kể sức mua thị trường hiện rất kém. Làn sóng doanh nghiệp BĐS mất thanh khoản, không còn khả năng trả nợ ngày càng lan rộng. Mà đây lại là nhóm phát hành TPDN tích cực nhất trong những năm trước và các ngân hàng đang nắm giữ hàng chục nghìn tỷ đồng trái phiếu BĐS bên cạnh các khoản vay kinh doanh BĐS thông thường.

Việc liên tiếp 3 ngân hàng của Mỹ là Silicon Valley Bank, Signature Bank và Silvergate Capital phá sản, ngừng hoạt động chỉ trong vòng chưa đầy một tuần trong tháng 3 vừa qua là cảnh báo với các ngân hàng mạnh tay đầu tư TPDN, cho vay BĐS trong thời gian qua. NHNN cần tăng cường thanh tra để phòng ngừa và hạn chế rủi ro trong đầu tư TPDN của các tổ chức tín dụng.

Tăng cường thanh tra để phòng ngừa và hạn chế rủi ro trong đầu tư TPDN của các tổ chức tín dụng

Để kiểm soát rủi ro tín dụng trong việc đầu tư TPDN cũng như các khoản nợ xấu của ngân hàng, trong thời gian tới, các cơ quan quản lý và thanh tra nên đặc biệt quan tâm đến hai lĩnh vực được dự báo tiềm ẩn rủi ro tín dụng cao nhất là cho vay đầu tư kinh doanh bất động sản và cho vay đầu tư kinh doanh chứng khoán. Cùng với đó, cần thực hiện một số giải pháp sau:

Thứ nhất, cần sửa đổi luật Các tổ chức tín dụng tách bạch giữa NH thương mại và NH đầu tư để tránh rủi ro cho hệ thống. Thay vì cho DN vay, NH lại đi mua trái phiếu của DN. Điều này là không tách bạch giữa hoạt động NH thương mại và NH đầu tư. Trong hoạt động đầu tư trái phiếu, NH đầu tư vào trái phiếu Chính phủ thì an toàn hơn. Còn huy động tiền của dân mà mua TPDN có độ rủi ro cao. Dư nợ trái phiếu trong các nhà băng hiện nay chiếm 10% tổng tài sản, gấp đôi vốn chủ sở hữu của NH; nếu như khoản này thành nợ xấu thì rủi ro rất cao.

Thứ hai, ngân hàng nhà nước (NHNN) cần tiếp tục tập trung chỉ đạo các đơn vị chuyên môn tăng cường quản lý, thanh tra, kiểm tra hoạt động của các NH nhằm phát hiện các rủi ro tiềm ẩn, dấu hiệu vi phạm pháp luật để phòng ngừa, xử lý phù hợp, hạn chế rủi ro và đảm bảo quyền lợi hợp pháp của người dân. Đồng thời, thực hiện một số giải pháp kiểm soát và hạn chế rủi ro trong hoạt động đầu tư TPDN của các tổ chức tín dụng.

Thứ ba, phối hợp với Bộ Tài chính rà soát, hoàn thiện khung khổ pháp lý về TPDN để khắc phục những bất cập, hạn chế phát sinh, tạo khung khổ cho thị trường TPDN phát triển lành mạnh, trong đó có quy định bắt buộc xếp hạng tín nhiệm đối với TPDN phát hành ra công chúng và riêng lẻ theo lộ trình. Đặc biệt, tăng cường thanh tra, giám sát; phối hợp với các bộ, ngành đẩy mạnh thực hiện các giải pháp cơ cấu lại và phát triển bền vững các phân đoạn thị trường tài chính, trong đó có thị trường TPDN để thúc đẩy thành kênh huy động vốn trung dài hạn chính của nền kinh tế…

Trước đó, NHNN đã thanh tra đột xuất 11 ngân hàng và xử phạt những đơn vị vi phạm về đầu tư TPDN, tuy nhiên NHNN nên công bố thông tin về kết quả của lần thanh tra này liên quan đến những vi phạm cụ thể của các ngân hàng để công chúng có thể nắm được những sai phạm của các ngân hàng để tránh cũng như răn đe các ngân hàng không được tái phạm; tạo ra sự công khai minh bạch trong thông tin, lấy lại niềm tin của các nhà đầu tư TPDN. Việc thanh tra chắc chắn sẽ giúp cải thiện các hoạt động cho vay của các ngân hàng và từ đó giúp khai thông nguồn vốn tín dụng./.